En quoi les obligations sont-elles différentes des CPG?

Qu’est-ce qu’une obligation?

Une obligation est un placement dans lequel un investisseur prête de l’argent à une entité pendant une période définie, généralement à un taux d’intérêt fixe. L’émetteur peut être une administration fédérale, provinciale, d’État ou municipale, ou encore un organisme paragouvernemental, une société, un gouvernement étranger et même une institution privée. Les obligations sont considérées comme moins risquées que les actions et peuvent procurer une source de revenu stable et prévisible sous forme d’intérêts ou de coupons. La valeur d’une obligation peut fluctuer en fonction des variations des taux d’intérêt en vigueur, de la qualité du crédit et d’autres facteurs. Un fonds d’obligations met en commun les capitaux de nombreux investisseurs pour acheter des obligations individuelles sélectionnées en fonction de son objectif de placement.

Lorsque vous achetez une obligation, vous prêtez de l’argent à l’émetteur, généralement en échange de versements d’intérêts périodiques et du remboursement du capital à l’échéance. Les obligations à coupon zéro ne procurent pas d’intérêts réguliers, mais sont offertes à fort escompte et versent tous les intérêts accumulés à l’échéance. Il incombe à l’émetteur de payer les intérêts et de rembourser le capital au porteur de l’obligation, conformément aux modalités de la convention d’achat. Les obligations peuvent constituer une partie importante d’un portefeuille de placement diversifié, car elles présentent généralement une corrélation faible ou négative avec les actions et peuvent procurer un flux de revenu régulier, en plus d’un potentiel d’appréciation du capital. Cependant, il est important d’examiner attentivement la solvabilité de l’émetteur et les conditions de l’obligation avant d’effectuer un placement. La santé financière de l’émetteur détermine la notation (élevée ou non) de l’obligation.

Les obligations bien notées sont considérées comme plus sûres et, par conséquent, versent moins d’intérêts, tandis que les obligations moins bien notées paient des taux d’intérêt plus élevés pour rémunérer les investisseurs qui prennent plus de risques perçus. Comme indiqué précédemment, la notation d’un émetteur peut évoluer dans un sens ou dans l’autre au fil du temps.

Comment les cours des obligations sont-ils inversement corrélés avec les taux en vigueur?

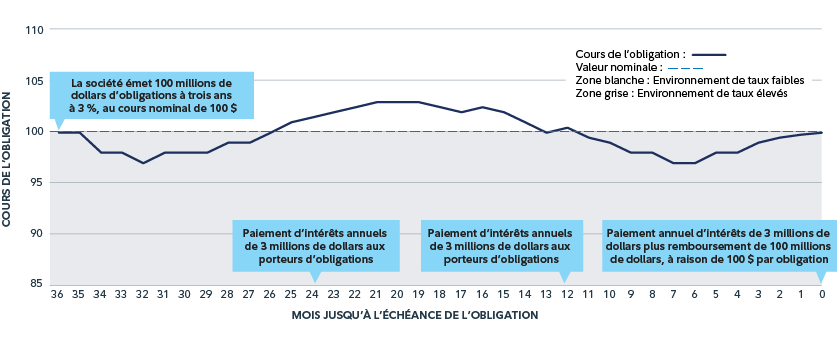

Supposons qu’une société canadienne fictive ait émis 100 millions de dollars d’obligations, d’une valeur nominale de 100 $, et qu’elle verse un coupon fixe de 3 % pendant trois ans.

Comment le cours de l’obligation évolue-t-il dans le temps?

Si les taux en vigueur sont identiques au taux d’intérêt, ou « coupon », annuel de l’obligation, le cours reste à 100 $. Par contre, s’ils augmentent, comme ce fut le cas en 2022, il devient moins intéressant d’investir dans une obligation qui n’offre que le versement d’un coupon de 3 % chaque année, de sorte que le cours de l’obligation se négocie en deçà de sa valeur nominale, c’est-à-dire en deçà de 100 $. À mesure que l’on se rapproche de l’échéance, le cours de l’obligation converge vers sa valeur nominale lorsque la société canadienne fictive en question doit rembourser les 100 millions de dollars à ses investisseurs, à raison de 100 $ par obligation. Cet effet est appelé « retour à la valeur nominale ». Aujourd’hui, les obligations sont intéressantes, car bon nombre d’entre elles se négocient en deçà de leur valeur nominale; par conséquent, le rendement total d’un investisseur en obligations est composé à la fois du versement des coupons annuels et de l’appréciation du capital découlant de l’effet de retour à la valeur nominale.

L’inverse se vérifie lorsque les taux en vigueur diminuent, comme ce fut le cas en 2019 et en 2020. Lorsque les taux en vigueur tombent en deçà du coupon annuel de l’obligation, il devient plus intéressant de détenir cette obligation qui rapporte 3 % par année, de sorte que le cours de l’obligation se négocie au-dessus de la valeur nominale, c’est-à-dire au-dessus de 100 $.

Environnement |

Cours |

Taux en vigueur > coupon de l’obligation |

Inférieur à la valeur nominale/inférieur à 100 $ |

Taux en vigueur = coupon de l’obligation |

Valeur nominale/100 $ |

Taux en vigueur < coupon de l’obligation |

Supérieur à la valeur nominale/supérieur à 100 $ |

Le graphique ci-dessous met ce phénomène en lumière et montre que :

• Les cours des obligations sont inversement corrélés avec les taux en vigueur.

• Les cours baissent lorsque les taux augmentent.

• Les cours augmentent lorsque les taux baissent.

• Les cours se rapprochent de la valeur nominale à l’échéance.

Les cours des obligations évoluent au fil du temps, mais finissent par retourner à la valeur nominale.

Les cours sont inversement corrélés avec les taux en vigueur : ils baissent lorsque les taux augmentent et augmentent lorsque les taux baissent.

Variation hypothétique du cours d’une obligation à 36 mois dans le temps

Trois raisons pour lesquelles les obligations valent mieux que les CPG

1. Liquidité

Acheter des obligations procure un autre avantage, à savoir la liquidité et la souplesse quotidiennes qu’elles confèrent à votre portefeuille. Vous souvenez-vous de mars 2020, lorsque les actions américaines (mesurées par l’indice S&P 500) ont reculé de plus de 30 %? Si votre argent avait été placé dans un CPG non remboursable, vous n’auriez pas été en mesure de rééquilibrer votre portefeuille et de profiter de cette occasion d’acheter des actions. En revanche, les investisseurs détenant des obligations auraient pu rééquilibrer leur portefeuille en utilisant leur pondération en obligations comme source de financement.

2. Potentiel de hausse

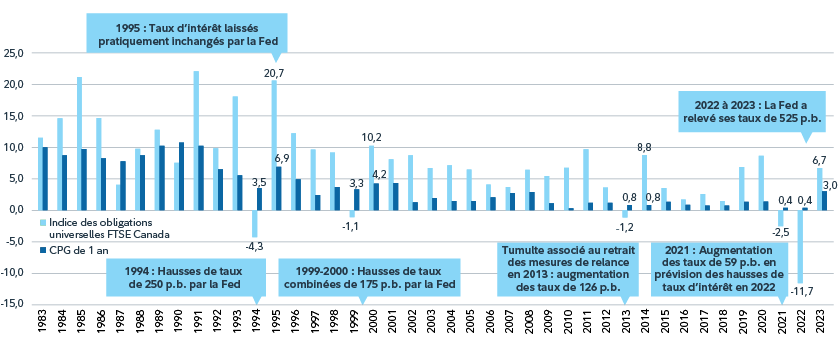

Le graphique ci-dessous présente les 41 dernières années. Pour résumer :

• Les rendements des obligations canadiennes ont été supérieurs à ceux des CPG à un an pendant 34 des 41 dernières années, soit 83 % du temps.

• Les obligations ont enregistré des rendements négatifs seulement pendant cinq des 41 dernières années : 1994, 1999, 2013, 2021 et 2022.

• Les obligations ont généralement rebondi dans les années qui ont suivi les rendements négatifs et généré des rendements plus de deux fois supérieurs à ceux des CPG en 1995, 2000, 2014 et 2023.

Pourquoi les obligations ont-elles nettement surpassé les CPG pendant les années qui ont suivi les années de rendements obligataires négatifs?

Vous souvenez-vous de la corrélation inverse entre les taux en vigueur et les cours des obligations décrite plus haut? En 1994, la Réserve fédérale américaine (la Fed) a relevé ses taux de 2,5 %, soit de 250 points de base (p.b.), ce qui a exercé des pressions à la baisse sur les cours obligataires; d’où le rendement négatif, qui a ramené le cours des obligations en deçà de la valeur nominale. En 1995, les taux d’intérêt sont demeurés pratiquement inchangés, ce qui a été positif pour les obligations.

L’histoire nous apprend également que, sur 40 ans, les obligations canadiennes de qualité, représentées par l’indice des obligations universelles FTSE Canada, ont gagné en moyenne 7,44 % par an. Au cours de cette période, le taux moyen d’un prêt hypothécaire d’un an était de 6,60 % et le taux moyen des CPG à un an, de 3,88 %. Pour 2023, vous devez vous attendre à un rendement de 5,00 % (avant impôt) pour un CPG à un an (selon BMO Ligne d’action) et à payer plus de 6,00 % pour un prêt hypothécaire d’un an (selon la Banque du Canada). La seule incertitude concerne le rendement de votre portefeuille d’obligations. Cependant, la plupart des hausses de taux étant désormais derrière nous (la Fed a relevé son taux directeur de 525 p.b. en 2022-2023), il est probable que les obligations se comporteront plus normalement. D’après les moyennes sur 41 ans, ce taux pourrait être supérieur aux taux actuels des CPG et des prêts hypothécaires d’un an.

Sur 41 ans, les obligations canadiennes ont enregistré un rendement supérieur à celui des CPG à un an 83 % du temps.

Les obligations canadiennes ont affiché un rendement excédentaire moyen de 356 p.b. par an.

Efficience fiscale dans les comptes non enregistrés

Si vous pouvez acheter un CPG à un an qui rapporte 5 % ou une obligation de société à un an qui rapporte 5 %, n’auriez-vous pas intérêt à acheter le CPG, puisqu’il est garanti? Pas vraiment : vous souvenez-vous de la société canadienne fictive mentionnée plus haut? Compte tenu de la forte hausse des taux d’intérêt enregistrée en 2022, la plupart des obligations se négocient actuellement en deçà de leur valeur nominale. En d’autres termes, votre rendement total sera composé d’intérêts et de gains en capital, alors que le rendement d’un CPG est composé uniquement d’intérêts et, par conséquent, imposé au taux le plus élevé.

Voici un exemple d’une obligation offerte par un fabricant canadien d’aliments emballés de 14 milliards de dollars, l’obligation A, et des caractéristiques de son cours à partir de décembre 2022. Il s’agit d’une obligation de qualité qui verse un coupon annuel de 2,83 % et qui se négocie en deçà de sa valeur nominale, à 97,77 $. Le rendement à l’échéance était de 5,06 %, ce qui correspond à celui d’un CPG (5,05 %). Toutefois, le rendement de l’obligation après impôt passe à 2,99 %, tandis que celui du CPG passe à seulement 2,40 % après impôt, soit 0,59 % de moins. En effet, le revenu net après impôt de l’obligation est supérieur de 5 906 $ à celui du CPG.

Pourquoi ce changement radical? Une partie du rendement total de l’obligation provient des gains en capital et non du revenu. Par conséquent, le taux d’imposition combiné n’est que de 41 % pour l’obligation, alors qu’il est de 53 % pour le CPG.

Les rendements après impôt des obligations sont meilleurs que ceux des CPG.

Dans un compte non enregistré, une obligation à escompte assortie d’un rendement à l’échéance semblable à celui d’un CPG peut avoir un rendement après impôt plus élevé, car seulement 50 % des gains en capital sont imposables.

|

Obligation A |

CPG |

Différence entre les obligations et les CPG |

|

Caractéristiques |

Durée |

1 an |

– |

|

Rendement à l’échéance |

5,06 % |

5,05 % |

0,01 % |

|

Échéance |

100 $ |

– |

||

Cours |

97,77 $ |

100 $ |

– |

|

Coupon |

2,83 % |

5,05 % |

– |

|

Placement |

1 000 000 $ |

– |

||

Rendement |

Rendement du coupon |

28 300 $ |

50 500 $ |

– |

Cours/rendement lié au renouvellement |

22 300 $ |

– |

– |

|

Rendement total |

50 600 $ |

50 500 $ |

– |

|

Efficience fiscale1 |

Impôt sur le revenu |

14 869 $ |

26 533 $ |

– |

Impôt sur les gains en capital2 |

5 858 $ |

– |

– |

|

Impôt total payé |

20 727 $ |

26 533 $ |

-5 806 $ |

|

Taux d’imposition combiné |

41 % |

53 % |

-12 % |

|

Revenu net après impôt |

29 873 $ |

23 967 $ |

5 906 $ |

|

Rendement après impôt |

2,99 %3 |

2,40 % |

0,59 %4 |

|

Sources : Obligation A, fabricant canadien d’aliments emballés de 14 G$ avec une cote de solvabilité de qualité supérieure et un rendement à l’échéance de 5,06 %, selon Bloomberg au 2 décembre 2022; échéance le 21 novembre 2023. Le taux de 5,05 % pour le CPG à un an non encaissable a été donné par BMO Ligne d’action le 5 décembre 2022. Versements annuels. Le taux d’imposition de 52,54 % correspond au taux d’imposition marginal supérieur moyen pondéré de la province en janvier 2023.

1 Le taux d’imposition combiné est moins élevé pour les obligations que pour les CPG.

2 Les CPG génèrent un revenu imposé dans sa totalité, tandis que les obligations génèrent un revenu et des gains en capital, qui sont imposés plus favorablement.

3 Le rendement après impôt de l’obligation (2,99 %) est supérieur de 22 % à celui du CPG (2,40 %).

4 Le rendement après impôt de l’obligation est supérieur de 0,59 % à celui du CPG.

Trois scénarios pour 2024 et leurs répercussions sur les obligations

1. Scénario optimiste : Nous entrons en récession, et les banques centrales abaissent les taux d’intérêt plus que ce qui a déjà été pris en compte, ce qui a un effet positif sur les cours des obligations.

2. Scénario de base : Les baisses de taux d’intérêt correspondent aux attentes du marché, et les obligations continuent à dégager des rendements élevés.

3. Scénario pessimiste : L’inflation s’aggrave et les banques centrales s’abstiennent de réduire les taux d’intérêt, ce qui entraîne une hausse des rendements – une situation favorable pour les cours obligataires.

La Banque du Canada n’a pas modifié les taux d’intérêt depuis juillet 2023 et a indiqué que son taux directeur actuel était suffisamment restrictif pour maîtriser l’inflation. À l’heure actuelle, le marché s’attend à plusieurs baisses de taux en 2024, un contexte qui devrait être favorable aux titres à revenu fixe étant donné les scénarios positifs et de base ci-dessus.

Pour conclure

Les taux d’intérêt et les taux obligataires plus élevés ont nui aux titres à revenu fixe en 2021 et en 2022, mais sont demeurés relativement inchangés en 2023, ce qui a permis aux indices généraux des obligations de sociétés de première qualité de mettre fin à une séquence de deux ans de pertes. Malgré un quatrième trimestre robuste, les indices des obligations de sociétés de première qualité du Canada et des États-Unis demeurent sous leurs sommets observés en 2020, en raison notamment du fait que les taux obligataires à long terme sont toujours bien au-dessus des moyennes à long terme. La combinaison de ces facteurs donne à penser que la vigueur récente de la catégorie d’actifs à revenu fixe se poursuivra pendant un certain temps.

Communiquez avec votre conseiller en placements dès aujourd’hui pour en savoir plus sur les fonds d’obligations gérés par des professionnels de Fidelity. Comparativement aux CPG, ces fonds peuvent procurer à votre portefeuille global une liquidité quotidienne, un potentiel de hausse et une efficience fiscale supérieurs.

Sources :

Taux hypothécaire d’un an de 6,09 % sur le site Web de la Banque du Canada, au 30 novembre 2022.

Taux des CPG à un an de 5 % fondé sur 12 CPG offrant des taux à un an d’au moins 5 %, au 12 décembre 2022.

https://www.federalreserve.gov/monetarypolicy/files/fomcprojtabl20221214.pdf

Graphique à points de la Fed de décembre.

Mention du sondage de la Bank of America.